新冠疫情对家具行业的影响分析及建议

【摘要】

近期,由于欧美地区疫情形势变化迅速,消费预期大幅降低,外贸企业开始面临国外买家暂停或取消订单的状况,尤其是家具行业,需求端引发出口寒流,主要出口国疫情严峻导致的经济衰退、消费需求减少,家具下游企业倒闭等负面信息频发,也使刚刚复工的家具行业出口陷入冰点。本文通过对2019年家具行业的市场回顾,再对比2020年以来家具产业链发展的整体状况,分析疫情对整个家具行业的影响,同时对公司业务风险提出预警和建议。

海外疫情肆虐不仅在降低全球经济增长的预期,且外需的收缩对我国出口的负面冲击还在持续显现。家具行业是我国轻工业的代表行业之一,也是我国轻工出口的代表产业。目前,我国仍是世界上最大的家具生产和出口国,在全球家具出口贸易中占有重要地位,以下我们从几个方面简要分析疫情对中国家具行业的影响。

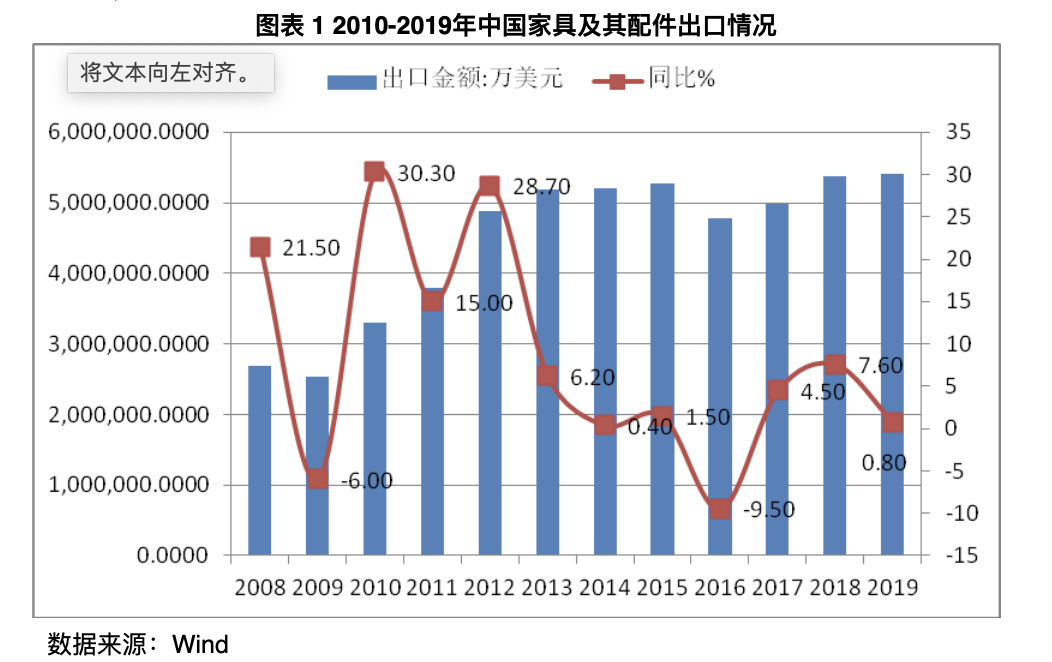

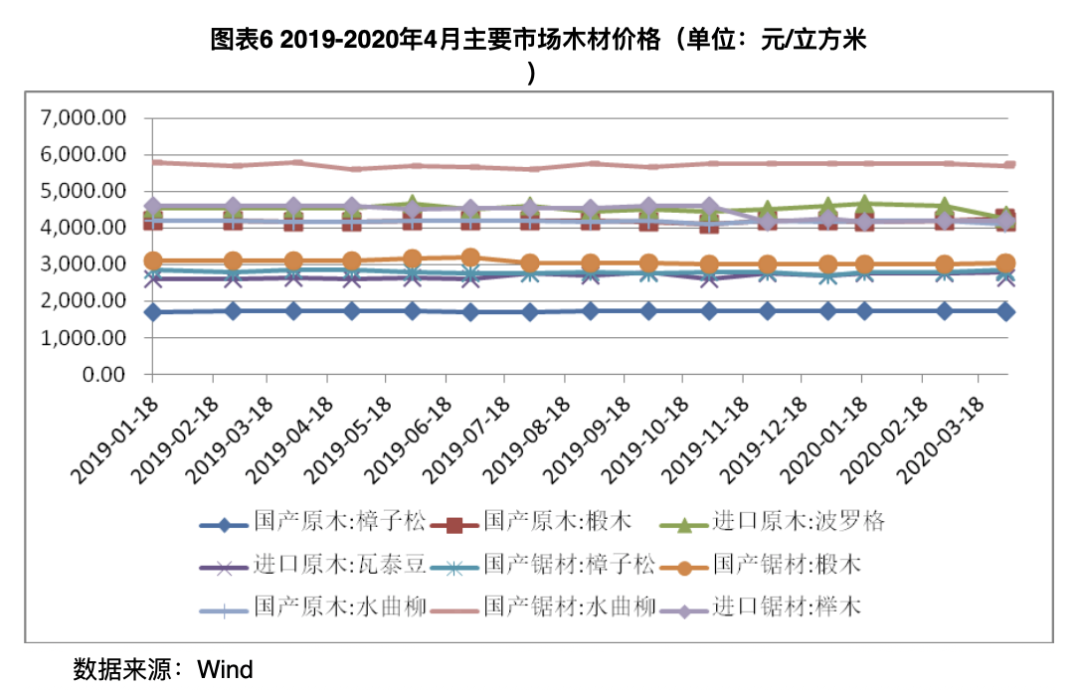

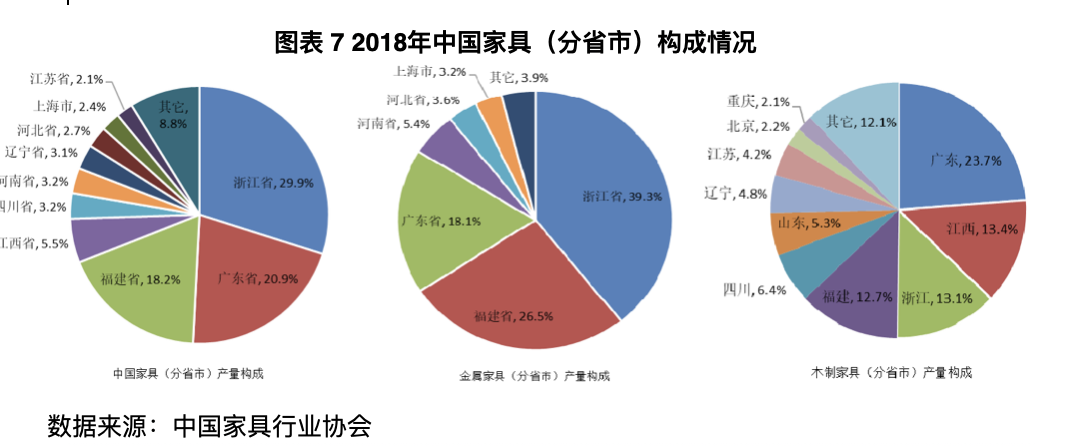

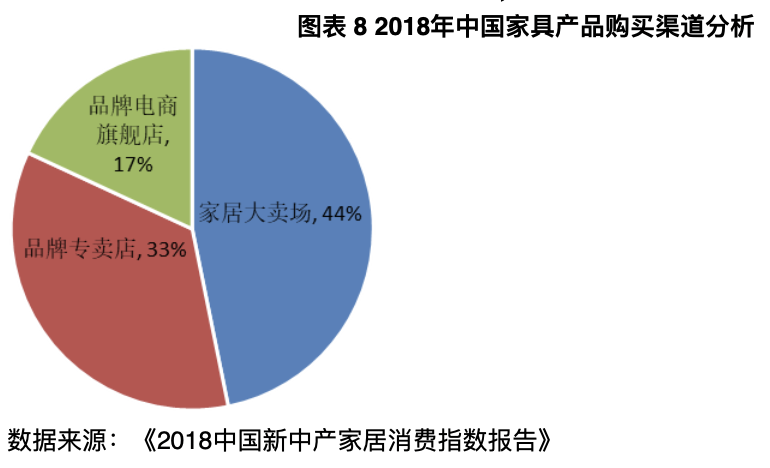

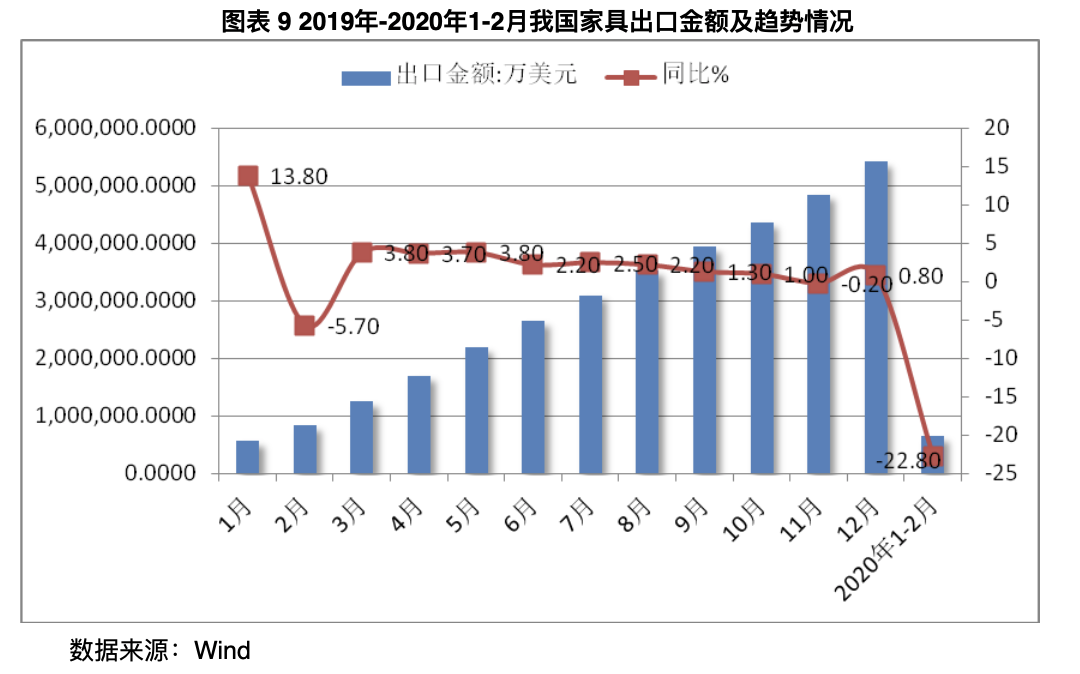

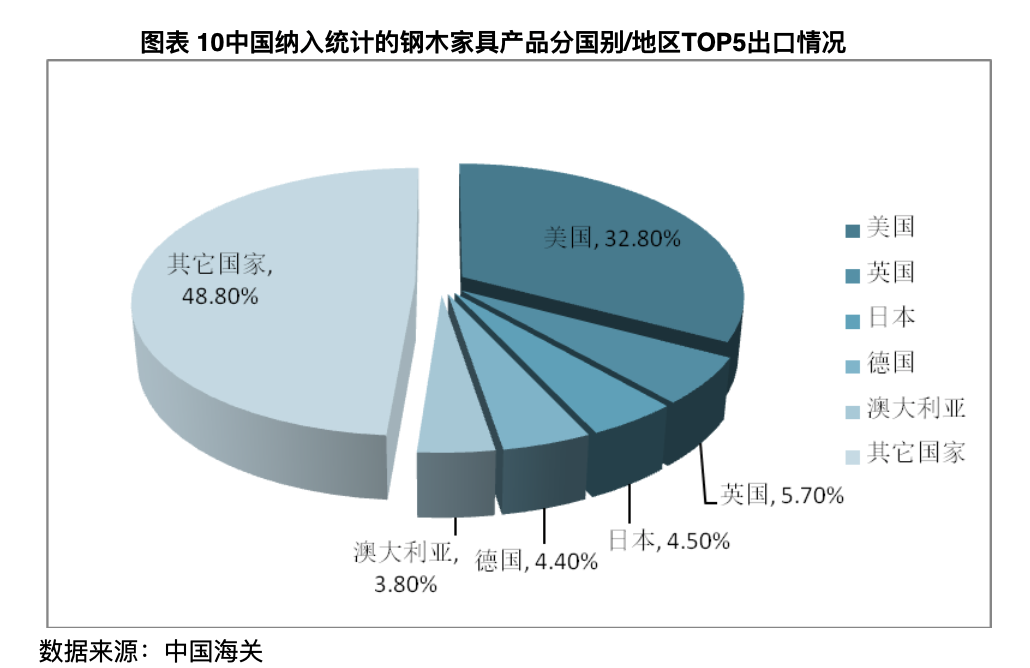

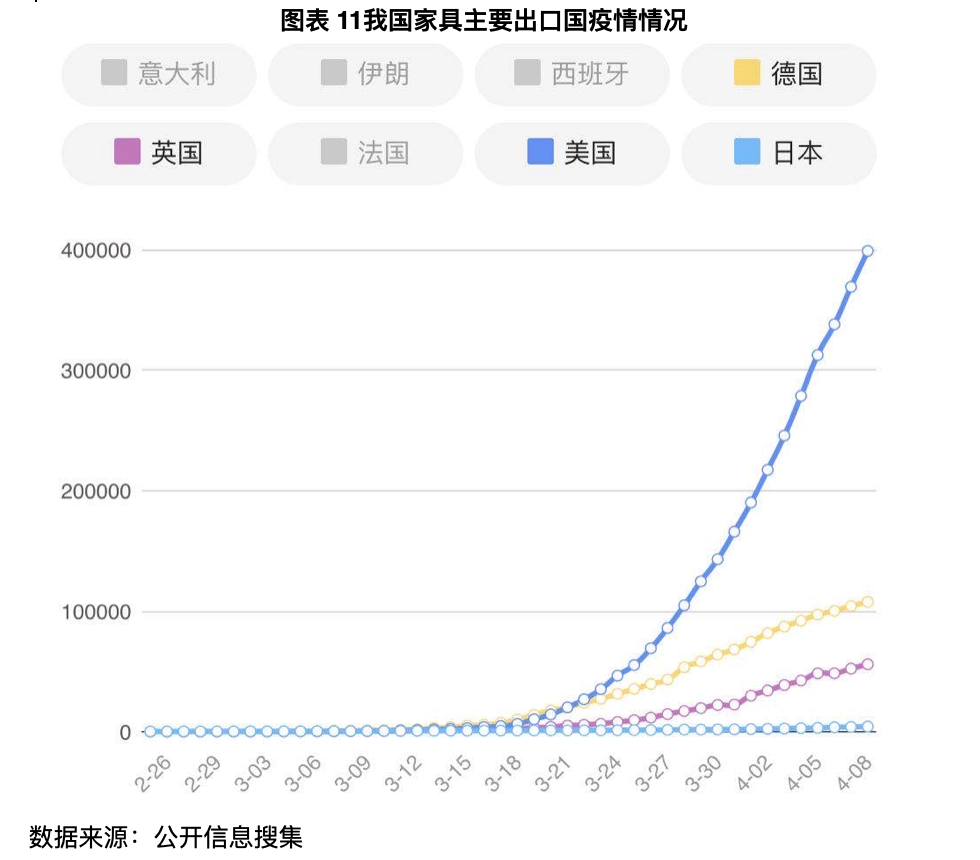

一、2019年家具行业市场回顾 自加入世贸组织以来,我国家具出口一直保持增长态势。在经历了2008年金融危机的短暂疲软后,家具出口恢复增长势头,一度保持了6年的连续增长。受劳动力、原材料、物流和环保成本上涨等众多不利因素的影响,2016年中国家具出口额出现大幅下滑,2017年实现缓慢回升,2018年出口同比增长7.6%,2019年同比继续增长0.8%,出口额达到541亿美元。 木制家具和金属家具是我国家具出口主体。按照国家统计局公布的《国民经济行业分类和代码》,中国家具制造行业按品种可分为5类,分别是木质家具制造业、金属家具制造业、竹藤家具制造业、塑胶家具制造业和其它家具制造业。从家具出口品种来看,木制家具和金属家具仍是我国家具出口的主体。 美国是我国家具产品出口规模最大的国家。从近些年的世界家具进口来看,主要家具进口国是美国、德国、英国、法国和加拿大。其中美国进口的大幅增长是国际家具贸易增长的主要动力。我国家具产品出口国家集中度比较高,根据中国海关数据统计,2019年美国是中国家具产品出口规模最大的国家。其中,中国木质家具出口金额116.32亿美元,美国完成37.76亿美元,虽比上年下降33.69%,但仍占木质家具出口金额的32.46%。 广东和浙江为我国家具最重要的产区。据中国家具协会统计,中国家具产业集群50个,分布在珠三角、长三角、环渤海、东北、中部、西部6大地区。其中,珠三角家具产业规模最大,长三角家具产业平均增速最快。根据中国家具行业协会的统计数据,广东省共有9个家具产业集群是我国最大的家具产区,其次是浙江省,有8个产业集群。 2019年家具行业规模以上企业利润有所增长。根据wind数据,截至2019年底,我国家具行业规模以上企业6410家,主要集中在广东、浙江、福建等地。2019年全年,家具行业规模以上企业累计完成营业收入7117.16亿元,同比增长1.48%;累计利润总额462.73亿元,同比增长10.8%。 二、疫情对家具产业链的影响 (一)上游原材料价格上涨可能性较高 我国家具行业产品使用的原材料主要包括木材(包括原木和板材)、皮革、织物、藤、金属、玻璃、化工原料等。我国家具产品又以木质家具和金属家具为主,木质家具的基材是木材和板材。金属家具基材为板材、线材、型材等金属材料。以下我们重点分析疫情对木质家具产品上游原料的影响。 主要产材国木材出口普遍受极大影响。据Wind数据统计,截至2020年2月,中国原木进口数量同比下降9.3%,进口金额同比下降27%。我国家具行业木材大部分依靠进口,其中从俄罗斯、印度尼西亚、马来西亚进口木材产品量占比很大,此外,美国、加蓬、德国、泰国等也都是中国主要的木材进口来源地。在全球疫情不断严峻的形势下,各国纷纷进入停工抗疫状态,国外各大港口封闭,产材国的木材采伐出口普遍受极大影响。 木材市场价格波动并不明显,但涨价趋势不可避免。根据Wind数据统计,木材市场价格波动并不明显,进口原木虽有小幅上涨,但涨幅不大。可见,目前木材市场供应平稳,但从长远看,随着海外疫情的逐步扩散,进口和运输受限,木材的涨价趋势不可避免,未来一定会有相当程度的涨幅,甚至影响终端木制家具产品的价格。 板材生产供应正常,市场供应平稳。受疫情影响国内木材加工厂开工比预期要晚,以板材为原材料的家具企业生产进度延迟,虽对木材的需求恢复速度较往年有所延缓,但目前各地区已逐渐复工,疫情后期板材市场需求将爆发。此外,国内板材生产企业主要分布在浙江、福建、广西等省份,不属于疫情重点区域。从板材上市公司(兔宝宝、丰林集团、永安林业等)的动态来看,均未发出停工公告。整体看,板材生产供应正常,市场供应平稳,各木材交易中心的成交价格及成交量波动以小幅下跌为主。 设备、辅料厂商有序复工,整体影响不大。国内家具设备厂商众多、分布较广,以广东、河南、浙江等省为主,上述地区正有序复工,供应逐步恢复。五金、油漆、饰板等生产厂家同样众多,地域分布多为广东、浙江、福建等地,目前也正有序复工。总体上,疫情对家具行业的设备和辅料供应影响不大。 (二)对家具制造企业的生产影响相对有限 中国家具行业区域集中度较高,中国家具产量的50%左右来自浙江省和广东省。金属家具产业格局与整个家具行业稍有区别,生产地区主要分布在浙江省、福建省、广东省。其中,福建省的金属家具产量占比大于广东省。木制家具生产主要集中在广东、江西、浙江、福建等地。 湖北对全国家具产量的影响有限。从以上我国家具产业分布情况看,湖北并不属于家具行业的重要产区,2018年湖北地区的家具产量占全国比重仅为0.61%。据中国家具协会统计,湖北省内家具产业集群只有3个,故湖北地区企业难以复工对全国家具产量的影响有限。 主要家具产区企业停工时间短影响有限。从家具生产大省浙江、广东、福建的复工情况看,大多数家具制造企业从2月中旬开始有序复工,3月初基本投入正常生产经营。截至3月初,浙江温州的家具企业复工率就已达到95%。广东顺德龙江作为用工人员最密集的家具生产基地在2月底大部分企业复工工作陆续启动,以上家具生产大省的家具企业停工时间短影响有限。同时,对于家具行业来说,一季度通常是销售淡季,整体看虽然疫情对全年家具产量必然带来一定的影响,但影响相对有限。 (三)下游市场需求短期内严重下滑 房地产市场短期严重下滑,抑制家具需求。房地产作为家具行业的主要下游应用市场,对家具行业的影响较大。从国家统计局数据看,2020年1—2月,全国房地产开发投资10115亿元,同比下降16.3%。商品房销售面积8475万平方米,同比下降39.9%,房地产市场进入行业寒冬。 新冠疫情对经济产生巨大冲击,抑制房地产销售,从而影响家具需求。2020年至今,全国36个城市的一手房日均销量同比下降38%,其中2月份同比下滑75%、3月份下滑35%。二手房方面,成交下滑也比较严重,全国19个城市数据显示,年初至今日均成交量同比下滑27%,其中2月份下滑66%。此次疫情对第一季度商品房销售有严重影响,从而直接冲击家具行业。 线下销售恢复时间无法预料。虽然近年来家具电商发展较快,但主要销售渠道仍在线下,包括家居大卖场、家具专门市场、家具建材商场、直销门店等。部分大型家具企业拥有数千家线下门店。《2018中国新中产家居消费指数报告》显示,2018年,中国家具产品购买主要渠道为家居大卖场,占比达到44%。 各地对疫情的防控直接导致家居卖场和相关门店在春节假期无法正常开放、节后开店延迟人员流动受阻,对家具零售造成巨大冲击。随着全球疫情的严峻,卖场复工复产时间被一再延迟,具体开业时间无法确定。即使疫情结束,各大家具卖场开门营业,也需要一定的时间恢复至正常客流水平。也就是说,在短期内客流不会迅速回升。此外在管控措施松动之后,大型线下活动也可能无法正常展开,也会错失更多的营销机会。就目前状况而言,家具行业线下实体零售基本不会出现太大起色,何时能迎来消费爆发尚不可预测。 展会延期影响家具企业订单。受疫情影响,原计划春节后举办的国内大型家具展会基本均宣布延期。深圳国际家具展延期到6月份,从中国家博会(广州)官方获得最新消息,CIFF延期至7月。第45届中国家博会(广州)一期民用展时间:2020年7月18-21日;第45届中国家博会(广州)二期办公展时间:2020年7月27-30日。重量级展会的改期,还将会挤压影响力相对较小展会的举办时间和空间,一些小的展会可能会停办及消失。展会延期和停办将直接影响家具企业的订单获取,从延期日期看,至少影响上半年的展会订单。 (四)家具出口持续承压 海外疫情肆虐,由需求端引发家具出口“寒潮”。我国是家具生产和出口大国,出口是相当一部分家具企业的重要收入来源。据Wind数据统计,2019年全国家具及零配件出口542.26亿美元,其中1-2月出口82.25亿美元,占全年的15.17%。2020年1-2月,受疫情影响,家具及零配件出口63.49亿美元,比去年同期下降22.8%,对出口影响非常明显。 我国家具主要出口国疫情形势严峻。从主要出口国家看,以2019年我国钢木家具出口国占比情况看,出口排名前五的国家占比达到51.2%,其中美国占比高达 32.8%,其它四个国家分别为英国、日本、德国和澳大利亚。 据公开信息统计数据显示,截至北京时间4月8日,美国累计确诊病例383256例,累计死亡12021例。美国是全球累计确诊病例数最多的国家,死亡病例数第三多国家。英国累计确诊病例55945例,累计死亡6171例,在全球累计确诊病例数国家中排名第七,死亡病例数第五。日本累计确诊病例4257例,累计死亡93例。德国累计确诊病例107663,确诊病例排名第五。澳大利亚累计确诊5895例。以上主要出口国疫情持续蔓延,家具出口在上半年持续承压。 出口家具下游销售受阻。受新冠疫情急剧扩散的影响,各国政府管控措施不断升级,根据政府管制要求,零售行业除食品药品等必需品以外的实体店铺开始大范围关闭。这也对家具行业出口造成巨大影响,关闭家居零售卖场将导致出口产品下游销售停滞,同时出口国家具零售企业的经营状况也不断增加产品出口风险。 美国是中国最大的家具出口国,消费体量大,但近两年的中美贸易摩擦,加之中国家具生产成本不断上涨,美国从中国进口的家具规模增速放缓甚至开始下滑,市场份额逐渐被越南挤压。中国家具在美国市场的主要买家是一些大型连锁商,美国市场上主要的家具零售商有沃尔玛、塔吉特、亚马逊、家得宝、宜家、好市多等。但美国目前是全球疫情最为严重的国家,失业率飙升,经济萎缩。在这种情况下,对家具的消费必然大幅下降,不仅如此家具存量订单也面临被客户暂停或取消的风险。在疫情得以控制之前,美国对家具的需求短期内无法恢复,未来家具对美出口前景并不乐观。 受疫情影响,下游家居零售企业负面消息频发。美国家具下游企业豪华家居零售商RH受疫情影响,近期需求直线下降,自3月17日关闭了旗下实体店业务,不仅未能按计划在3月27日重新开业,并将继续无限期关闭。除卖场关闭,受疫情影响,还开始出现家居零售企业面临破产的负面消息。如创立于1953年拥有150家门店的英国老牌时尚家居零售商Laura Ashley股价暴跌,3月宣布,公司因无法从投资人或持有人处获得资金,将面临破产。可见疫情对英国家具零售行业的影响也是巨大的。 需求端的寒潮将波及全球家具行业。近两年,随着东南亚地区家具产业的发展,越南、泰国等地的家具正逐渐在国际市场对中国家具形成替代。但需要关注的是,东南亚大部分国家如越南、马来西亚等家具业的材料、设备、五金都严重依赖中国,受疫情影响,这些工厂也很可能因不能及时供货而停工,全球的疫情对世界供应链都产生了巨大影响,需求端的寒潮将波及全球家具行业。 三、公司业务风险预警与建议 重视疫情高发地区的经济下滑、消费需求减少、失业率上升等负面信息。家具出口国的经济状况是其订单能否正常履行以及货款是否会被拖欠的重要风向标。来看美国目前的状况,供给端随着经济活动停滞,供应链断供,企业产出大幅下降。需求端,居家令叠加失业和股市下跌导致的收入大幅下滑,美国消费急剧下降,将带动经济快速下行,此外失业率的上升或将进一步增加美国经济衰退的风险,进而引发金融市场的振荡。德国智库ZEW公布的数据,欧元区ZEW经济景气指数已跌至2011年12月以来最低水平,表明欧洲的经济情况已经亮起了红色警告信号灯,并且预测这种下降趋势会在第二季度延续。 以上我国家具的主要出口国家(地区)美国、欧盟的经济均呈下滑态势,出口风险急剧攀升,建议提醒出口企业全面梳理和评估在手订单,及时与买家沟通,对于可能被客户暂停或取消的订单,及时与买家协商,降低出口风险。 警惕买方破产风险。家具企业的国外买家多为国外的大型家居零售企业,近期国外大型零售企业面临破产的消息频出。美国和欧洲受疫情不断扩散的影响,根据各国政府管制要求,零售行业除食品药品等必需品以外的实体店铺开始大范围关闭,家具零售企业经营受到巨大的冲击。美国和英国都开始出现家居零售企业关闭门店、面临破产的消息。同时,考虑到关店带来的现金流锐减、已有的债务负担压力和未来经营的不确定性增大,目前已有评级机构开始调降多家欧美实体零售商信用评级,未来家具行业买家破产风险持续增大。 持续关注买家市场的汇率变化。受新冠肺炎疫情持续蔓延等因素影响,近期多国本币出现汇率大跌的情况。当一国本币大幅贬值时,进口成本将被抬高,部分进口商可能会为了逃避损失而选择弃货、拒收、拖延支付货款,甚至不付款。所以关注买家市场的汇率变动有利于我们提前掌握市场异动,提醒出口企业合理降低风险。 关注宣布进入紧急状态或因防疫采取相关管控措施的国家。近期因宣布进入紧急状态或因防疫采取相关管控措施的国家数量仍在不断攀升,目前共有137个国家(地区)宣布进入紧急状态或因防疫采取相关管控措施。各国也在采取前所未有的交通限制措施,国际物流面对重重阻碍,商品运输受到威胁。对疫情严重地区的买家所下的订单,建议提醒客户发货前保持沟通,关注当地交通管制情况,防止出现无法提货的情况。出货后,关注货物运输情况,预留充裕时间并关注额外费用。对于国家疫情严重已经处于高风险状态的国家,提醒客户接新客户、新订单须更加谨慎,保障货款安全。